Wohin mit der dritten Säule?

Die Zinsen auf Vorsorgekonten gehen gegen null. Und die meisten Vorsorgefonds weisen momentan sogar Verluste aus. Was tun?

Veröffentlicht am 10. November 2015 - 09:48 Uhr,

aktualisiert am 8. Dezember 2015 - 16:40 Uhr

Vorsorgen, aber sicher! Welche Fonds sind die Richtigen?

Banken zahlen kaum mehr Zins auf Vorsorgekonten – und die Renditen der Vorsorgefonds sind tiefer als in den Hochglanzbroschüren prognostiziert. Das zeigte schon ein Beobachter-Vergleich vor drei Jahren. Die Situation ist heute nicht besser, Banken zahlen gar noch weniger Zins.

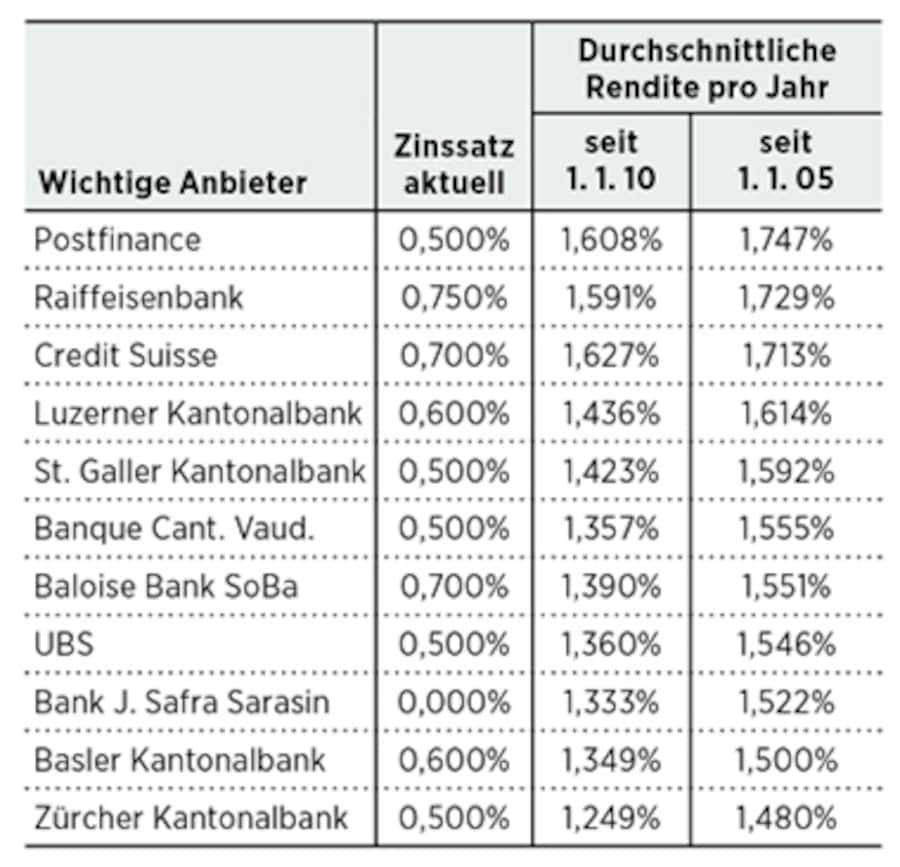

Ein Vergleich der wichtigsten Anbieter zeigt, dass Vorsorgesparer im Schnitt noch gut ein halbes Prozent Zins erhalten. Nur einige wenige grosse Anbieter wie Raiffeisen, die Credit Suisse sowie ein paar kleinere und mittlere Institute zahlen noch etwas mehr. Dagegen vergütet die Bank J. Safra Sarasin seit Februar 2015 gar keinen Zins mehr.

Ein Bankwechsel zahlt sich langfristig aus. Denn je länger man spart und auf die dritte Säule einzahlt, desto mehr profitiert man von höheren Zinsen. Nur scheuen viele Kunden den Aufwand für die Überwachung der Zinssätze und den anschliessenden Kontotransfer.

Dazu kommt: Mit dem Wechseln ist es nicht getan – man muss die Zinsen weiterhin im Auge behalten, denn auch beim neuen Institut sind jederzeit tiefere Sätze möglich. Immerhin: Dank der momentan negativen Inflation (laut dem Index der Konsumentenpreise sanken die Preise innerhalb eines Jahres um 1,4 Prozent) resultiert unter dem Strich ein höherer Realzins als zuvor.

3a-Bankkonti im Vergleich per 01.11.2015

Wer langfristig anlegt, also zehn Jahre und länger, kann anstelle oder zusätzlich zum Konto auch den Kauf von Anlagefonds in der dritten Säule in Erwägung ziehen. Im Beobachter-Vergleich von 2012 schnitten noch die Konten besser ab als die meisten Fonds – doch heute ist die Durchschnittsrendite der letzten zehn Jahre für die Wertschriftensparer höher.

Bei den Konten liegen die Renditen für diesen Zeitraum zwischen 1,5 und 1,8 Prozent pro Jahr. Fonds, die schon mindestens seit zehn Jahren auf dem Markt sind, rentierten zwischen 2,1 und knapp 4 Prozent pro Jahr.

«Wenn ich in den letzten zehn Jahren jährlich 6000 Franken in meine Säule 3a mit einem Anfangsguthaben von 50'000 Franken eingezahlt hätte, hätte ich mit der Wertschriftenlösung mit 45 Prozent Aktienanteil rund 19'800 Franken mehr verdient», sagt Andreas Akermann von der VZ Depotbank. «Sofern der Anleger genügend risikobereit und risikofähig ist, kann sich eine Wertschriftenlösung durchaus empfehlen.»

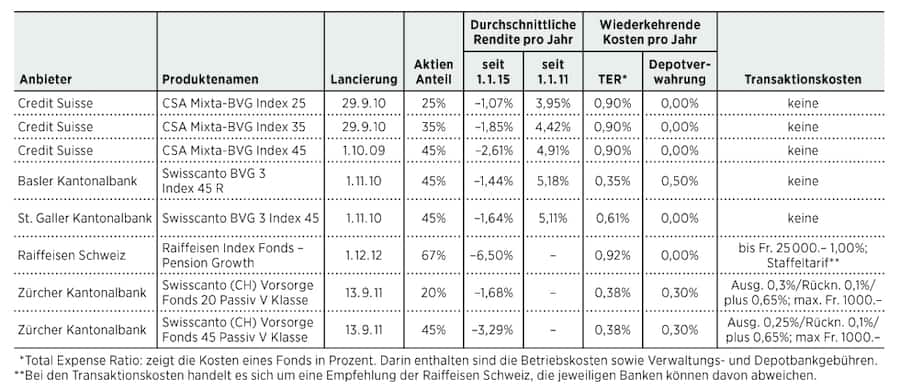

Ob man einen Fonds mit einem hohen oder einen mit einem niedrigen Aktienanteil wählt, scheint keine grosse Rolle zu spielen: Die Renditezahlen seit 2005 zeigen diesbezüglich keine klare Tendenz.

Wer eine Fondsanlage in Betracht zieht, sollte aber nicht nur auf die Rendite schauen. Die Kosten der Anlagen können ins Gewicht fallen. Da sie aber von Fonds zu Fonds und von Bank zu Bank sehr unterschiedlich sind, kann man sie leider nur schlecht vergleichen. In jedem Fonds gibt es Kosten, die bereits dem Fondsvermögen belastet werden. Die Total Expense Ratio (TER) enthält unter anderem die Verwaltungskosten. Die im Vergleich günstigste TER von 0,53 Prozent pro Jahr weist die «R»-Tranche des Swisscanto BVG 3 Portfolio 10 aus. Am meisten zahlt der Kunde beim UBS Vitainvest 50 World, nämlich 1,62 Prozent TER pro Jahr, also dreimal so viel.

Einige Banken verlangen zusätzliche Gebühren bei Kauf oder Verkauf der Fonds oder jährliche Depotgebühren. Tendenziell fallen diese dem Kunden direkt und zusätzlich verrechneten Kosten vor allem bei den Banken und Fonds an, die eine tiefe TER haben. Fachmann Andreas Akermann rät: «Für die Anleger ist es auf jeden Fall ratsam, sich die Vollkosten vor Augen zu führen. Es kann sein, dass ein Fonds zwar eine etwas höhere TER hat, dafür bei den übrigen Kosten für Kauf, Verkauf und Depotgebühren besser abschneidet.»

Ein aktiv verwalteter Fonds versucht in der Regel besser abzuschneiden als ein Index mit vergleichbarer Zusammensetzung, was aber auf die Dauer kaum gelingt. Eine Alternative dazu sind passive Fonds. Die müssten eigentlich günstiger sein, weil man sich teure Anlageexperten sparen kann und einfach einen Index nachbildet. Bei Dritte-Säule-Fonds gibts aber gar keinen offiziellen Index, die Banken machen ihn selber.

«Wenn man die TER jener Anlagen vergleicht, die für Depotführung und Transaktionen keine zusätzlichen Kosten verlangen, sind die passiven Produkte rund 22 Prozent günstiger», sagt Experte Akermann. «Da man bei der privaten Vorsorge in der Regel einen langen Anlagehorizont hat und es um ein jährliches Sparpotenzial geht, lohnt es sich, diese Möglichkeiten genauer zu prüfen.» Der Raiffeisen Index Fonds Pension Growth ist jedoch mit 0,92 Prozent am teuersten, zudem verlangen Raiffeisenbanken bei jedem Kauf bis zu 1 Prozent Ausgabekommission.

Passive Fonds im Vergleich per 30.09.2015

Ob man mit dem Konto oder einer Fondsanlage besser fährt, lässt sich immer erst nachträglich beantworten. Das hilft Bankkunden leider wenig bei der Entscheidungsfindung. Es bleibt ihnen daher nur die Wahl, das Kapital sicher auf dem Konto zu lassen und einen bescheidenen Zins zu erhalten oder das Risiko von Kursverlusten in Kauf zu nehmen und bei günstiger Marktentwicklung eine höhere Rendite zu erzielen. Oder man investiert nur einen Teil des Ersparten in Anlagen, was das Risiko senkt.

Wer die Fondsanlage wählt und das Kapital vorzeitig oder bei der Pensionierung auszahlen lässt, sollte sich früh genug darum kümmern und die Anteile nach und nach verkaufen. Sonst läuft man Gefahr, in einer schlechten Börsenphase mit Verlust verkaufen zu müssen. Bei einigen Banken kann man die Fonds bei der Pensionierung in ein freies Depot übernehmen und muss nicht zwingend verkaufen. So kann man allfällige Verluste aussitzen und eine Erholung der Märkte abwarten.

Bank- oder Versicherungslösung, Absicherung gegen Todesfall und Erwerbsunfähigkeit: Mit diesen Stichworten kommen Sie bei der privaten Vorsorge der 3. Säule unweigerlich in Kontakt. Dank einer Checkliste erhalten Beobachter-Abonnentinnen und -Abonnenten eine kompakte Übersicht zu den Vorsorgelösungen und erfahren unter anderem, wie sie bei den Steuern profitieren.