Ruhestand in Ruhe planen

Das Leben nach der Pensionierung konzipiert man am besten zehn Jahre im Voraus. Ein professioneller Finanzplan hilft dabei.

Veröffentlicht am 18. September 2013 - 13:48 Uhr

Es lohnt sich, sich einen Plan für die Jahre nach der Pensionierung zurechtzulegen. «Im Idealfall tut man das im Alter zwischen 50 und 55 Jahren. Dann bleibt noch Zeit, um allfällige Massnahmen zu ergreifen», sagt Finanzplanungsexperte Iwan Brot aus Dietikon ZH. Sein Tipp: sich mit einem professionellen Finanzplan eine Gesamtschau über seine Situation verschaffen.

Im Finanzplan werden, soweit sie sich abschätzen lassen, alle aktuellen und zukünftigen finanziellen Belange berücksichtigt. Dazu gehören neben der Berechnung von Pensionskassen- und AHV-Renten die Entwicklung und Veränderung des Vermögens und der Schulden. Auch die steuerliche Situation ist Teil einer umfassenden Planung. «Die grösste Herausforderung für die Kunden ist aber meist, ein detailliertes Budget aufzustellen», weiss Experte Brot.

Erst recht sinnvoll ist eine Planung, wenn man sich frühpensionieren lassen will oder einen Kapitalbezug aus der Pensionskasse beabsichtigt. Eine Frühpensionierung etwa kostet viel mehr, als sich die meisten vorstellen. Wer zwei Jahre früher in Rente geht, muss auf mehr als nur zwei volle Jahreseinkommen verzichten:

- Das Alterskapital in der Pensionskasse fällt um zwei Beitragsjahre kleiner aus.

- Der Zinseszinseffekt, der gerade kurz vor der Pensionierung am grössten ist, entfällt.

- Das Geld muss zwei Jahre länger reichen.

- So kommt man bald auf mehrere zehn- oder hunderttausend Franken, die dann im Ruhestand plötzlich fehlen.

Das macht klar, warum ein Finanzplan so wichtig ist: Mit ihm lässt sich berechnen, ob eine Frühpensionierung überhaupt realistisch ist und ob ein partieller oder voller Kapitalbezug aus der Pensionskasse sinnvoll ist. «Man muss die beiden Varianten genau durchrechnen und die jeweiligen Folgen aufzeigen», sagt Iwan Brot.

Ein Finanzplan lohne sich selbst dann, wenn man kein Vorsorgekapital beziehen wolle. Da AHV und berufliche Vorsorge oft nur 60 Prozent des bisherigen Lohns ausmachen, muss man die so entstandene Finanzlücke stopfen. Der Finanzplan zeigt, wie gross die Löcher sind und wie man sie füllt. «Entweder kann man das nötige Kapital bis zur Pensionierung ansparen, seine Ausgaben senken oder die Pensionierung nach hinten verschieben», sagt Brot. Er warnt aber vor falschen Hoffnungen: «Die Planung ist immer nur eine Momentaufnahme mit einer Projektion in die Zukunft. Kunde und Berater müssen sie regelmässig überprüfen und bei Veränderungen der Rahmenbedingungen anpassen.»

Ein guter Finanzplan soll kurz und übersichtlich sein. Er muss folgende Elemente enthalten:

- Die elementaren Ergebnisse wie die Vermögensentwicklung sowie die Projektion von Einnahmen und Ausgaben sollten grafisch dargestellt werden. So sind sie leichter fassbar.

- Ein Datenblatt muss die wichtigsten Grundlagen und Zahlen des Plans übersichtlich darstellen.

- Eine Übersicht über die wichtigsten Massnahmen, die zwingend nötig sind, um die Ziele der Planung zu erreichen, ist unerlässlich. Dazu gehören der allfällige Einkauf in die Pensionskasse sowie Steueroptimierungsmöglichkeiten wie der gestaffelte Bezug von Vorsorgegeldern oder die Optimierung der Anlagegelder.

Der Finanzplan sollte neutral erstellt sein und keinerlei Produktempfehlungen enthalten. Wirklich unabhängige Beratung hat deshalb ihren Preis. Kostenlos ist in der Regel nur das Erstgespräch. Die eigentliche Planung kostet zwischen 1500 und 4000 Franken, inklusive Besprechung. Wünscht man, dass der Experte einen zur Bank begleitet oder den auf den Finanzplan abgestimmten und erstellten Anlagevorschlag kritisch überprüft, kostet es entsprechend mehr. Am besten verlangt man eine schriftliche Offerte und vereinbart einen Fixpreis oder ein Kostendach. Ausserdem sollte man eine Bestätigung verlangen, dass der Experte wirklich unabhängig und an keinen Produktanbieter gebunden ist und keine Rückvergütungen erhält.

Adressen von Finanzplanern findet man etwa beim Finanzplaner-Verband Schweiz (www.fpvs.ch). Die Mitglieder unterstehen den Standesregeln des Verbands, müssen die nötige Ausbildung aufweisen und sich regelmässig weiterbilden. Auch die meisten Versicherungen und Banken sowie etliche Beratungsfirmen wie das VZ Vermögenszentrum oder die Vermögenspartner AG bieten Pensionierungsplanungen an.

Wichtig: Die Chemie zwischen Kunde und Berater muss stimmen – schliesslich bekommt der Finanzplaner Einblick in sämtliche finanziellen Angelegenheiten. Dafür sollte man sich zumindest sympathisch sein, es muss sich ein Vertrauensverhältnis bilden. Falls man also skeptisch ist, sucht man besser jemand anderen.

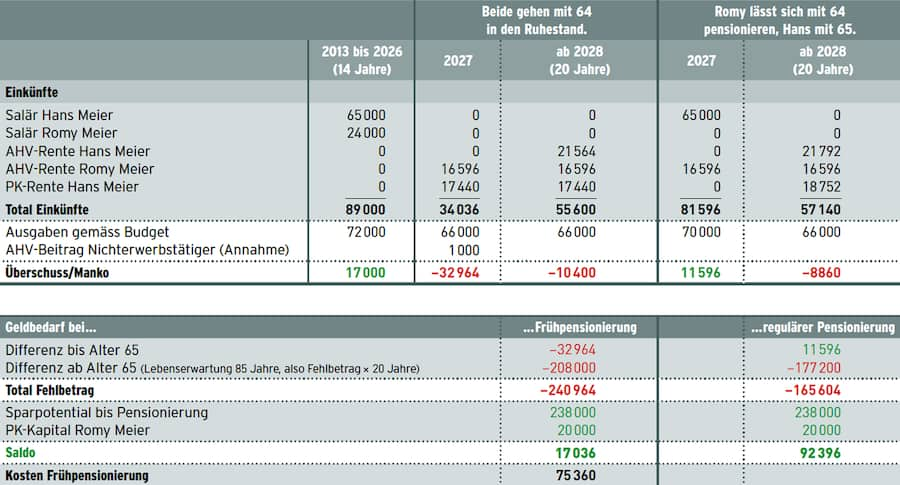

Romy und Hans Meier, beide 50, möchten mit 64 Jahren in Pension gehen. Romy will sich ordentlich pensionieren lassen, Hans ein Jahr vor dem AHV-Alter. Er will seine Pensionskassenrente vorbeziehen, die AHV-Rente aber erst ab 65. Romy Meier, die Teilzeit arbeitet, will sich ihr kleines PK-Kapital auszahlen lassen. Das stark vereinfachte Beispiel zeigt die Einkommenslücken bei vorzeitiger Pensionierung und vergleicht sie mit den Zahlen bei der ordentlichen Pensionierung. Der vorzeitige Ruhestand von Hans Meier kostet hier 75'360 Franken.

In einem persönlichen Finanzplan werden zudem mögliche Einkommensanpassungen während der verbleibenden Erwerbstätigkeit, AHV-Rentenanpassungen, Inflationsraten, Entwicklung des bestehenden Vermögens inklusive Sparquote und Verzinsung, Steuerbelastung und viele weitere Faktoren berücksichtigt. Die aufgeführten Beträge können sich dadurch massiv verändern.

Klicken Sie auf die Tabelle, um sie vergrössert anzuzeigen.