Wie geht Homeoffice bei den Steuern?

Für Angestellte gelten bei den Berufsauslagen je nach Kanton andere Regeln. Zürich ist am grosszügigsten, St. Gallen schaut am strengsten hin.

Veröffentlicht am 24. Februar 2021 - 17:16 Uhr

In diesen Kantonen hat der Beobachter bezüglich «Corona-Steuerabzügen» nachgefragt:

Ausserdem:

Der Föderalismus hat während der zweiten Corona-Welle keine gute Falle gemacht. Was wo, wann und für wen galt, war kaum noch überschaubar und nachvollziehbar. Ähnlich sieht es bei den steuerlichen Folgen von Covid-19 aus. Das wird jetzt relevant, wo die neue Steuererklärung im Briefkasten liegt, die es, auch hier je nach Kanton verschieden, bis Mitte oder Ende März auszufüllen gilt.

Entscheidend ist insbesondere, was Angestellte (in der Steuersprache: Unselbständigerwerbende) an Berufsauslagen abziehen können. Die Unterschiede sind sehr gross, zeigt ein Beobachter-Überblick über zehn Kantone.

Zürich tut, als ob es Corona nicht gäbe: Bei den Berufsauslagen ändert sich nichts. Fahrkosten, Verpflegungsmehrkosten, Berufskosten- und Weiterbildungspauschale können Angestellte genau gleich abziehen, wie sie ohne Covid-19 angefallen wären. Mit dieser Lösung fahren viele Angestellte gut, weil sie Kosten abziehen können, die sie gar nie hatten, namentlich für die Mittagsverpflegung am Arbeitsort. Umgekehrt erspart sich das Steueramt viel Arbeit, weil im Prinzip einfach vom Vorjahr ausgegangen wird.

Im Gegenzug können die Steuerzahler keine Homeoffice-Kosten abziehen. Mundartlich: Zürich macht in Sachen Homeoffice «kein Büro auf». Und Angestellte, die aus Angst vor Corona mit dem Auto statt mit dem ÖV zur Arbeit fuhren, können diese Mehrkosten nicht abziehen.

Zug hält es wie Zürich – mit einer Ausnahme: Wer mit dem Auto statt mit dem ÖV zur Arbeit fuhr, kann die Autokosten abziehen, muss dann aber auf den ÖV-Abzug verzichten.

Glarus hingegen lässt diese Autokosten zusätzlich abziehen, aber nur für den Zeitraum von Mitte März 2020 bis Mitte Juni 2020.

Solothurn hält es genauso: Für die drei Lockdown-Monate sind das ÖV-Abo wie auch die Autokosten abziehbar, sofern man tatsächlich ins Büro fuhr und das im Zweifel auch belegen kann. Wer zur Covid-Risikogruppe gehört und ein Arztzeugnis hat, kann den Autoabzug bis Ende 2020 geltend machen – dann aber nur anstelle des ÖV-Abos, zudem braucht es eine Bestätigung des Arbeitgebers. Für Homeoffice-Beschäftigte akzeptiert Solothurn eine zusätzliche Spesenpauschale des Arbeitgebers bis höchstens 500 Franken als steuerfrei; sie muss im Lohnausweis explizit erwähnt sein. In Bern gilt das Gleiche bis 600 Franken.

Basel-Stadt handhabt die Situation ähnlich wie Zürich. Aber hier können Angestellte, die ärztlich attestiert zur Corona-Risikogruppe zählen, zusätzlich zum ÖV-Abo auch Fahrkosten abziehen, wenn sie zur Arbeit fuhren: pro Kilometer mit dem Auto 70 Rappen, mit dem Töff 40 Rappen. Der Maximalabzug beträgt jedoch 3000 Franken.

In Basel-Stadt kann man zusätzlich allenfalls einen Homeoffice-Abzug machen , falls man zur Risikogruppe zählt, vom Arbeitgeber wegen enger Platzverhältnisse nach Hause geschickt wurde oder infolge Quarantäne behördlich verfügt dort bleiben musste. Aber nur wenn man effektiv ein separates Arbeitszimmer hat und niemand anders für die Kosten aufkommt. Zudem entfällt dann die Berufskostenpauschale – das lohnt sich in den seltensten Fällen (siehe «Homeoffice-Kosten: Ein Rechenbeispiel»). Ohne Pauschale kann man zwar Auslagen geltend machen, muss aber jeden einzelnen Posten belegen können. Steuerliche Ausnahmebestimmungen gibt es für Grenzgängerinnen und Grenzgänger, die vorübergehend zu Hause arbeiteten.

Basel-Landschaft übernimmt im Prinzip die Zürcher Regelung und sagt offen, das sei eine «verfahrensökonomische Lösung», die der Behörde wenig Arbeit verursacht. Im Baselbiet sind Autokosten zusätzlich abziehbar (ab 1. März 2020 bis Ende Jahr), aber nur anstelle des ÖV-Abos, nicht zusätzlich wie in Basel-Stadt. Es können maximal 6000 Franken abgezogen werden.

Der Kanton präzisiert darüber hinaus, dass auch die Kosten für die Kinderbetreuung durch Dritte abgezogen werden können, wie in den Vorjahren – auch dann, wenn man Homeoffice-bedingt zu Hause war. Voraussetzung ist aber, dass die Kosten effektiv angefallen sind.

Basel-Landschaft regelt ferner, dass zusätzliche Spesen, die der Arbeitgeber den Homeoffice-Beschäftigten auszahlt, grundsätzlich zu versteuern sind – ausser man kann effektive Auslagen belegen. 20 Franken pro Monat (maximal 200 Franken) würden aber Corona-bedingt als steuerfreier Unkostenersatz akzeptiert. Der Arbeitgeber muss das auf dem Lohnausweis ausdrücklich deklarieren.

Thurgau lässt grundsätzlich einen Homeoffice-Abzug zu, sofern nicht der Arbeitgeber die Kosten trägt. Aber wie in anderen Kantonen auch müssen Steuerpflichtige dann auf die Berufskostenpauschale verzichten, was sich selten lohnt . Zudem entfallen dann, zumindest für den Homeoffice-Zeitraum, die Auslagen für Arbeitsweg und Verpflegung. Für den Zeitraum von Mitte März bis Mitte Juni können die Thurgauerinnen und Thurgauer die Autokilometer für den Arbeitsweg abziehen, dürfen dann aber keine ÖV-Kosten geltend machen.

Luzern lässt einen Homeoffice-Abzug zu, solange Heimarbeit vom Arbeitgeber verordnet wurde und sofern man auf die Berufskostenpauschale verzichtet. Aber anders als der Thurgau kürzt Luzern trotz Homeoffice-Abzug die Auslagen für Arbeitsweg und auswärtige Verpflegung nicht. Luzern lässt auch zu, dass man zusätzlich zum ÖV-Abo die Autokosten abzieht, sofern man zur Covid-Risikogruppe gehört und das mit einem Arztzeugnis belegt. Aber natürlich nur wenn man effektiv zum Arbeitsplatz gefahren ist – mit dem Homeoffice-Abzug kombinieren lässt sich das sicher nicht. Der Maximalabzug beträgt 6000 Franken.

Bern gewährt den Pendlerabzug auch, wenn man im Homeoffice gearbeitet hat – sofern man ein Jahresabo gekauft hat. Wer wegen der unsicheren Situation im Frühling zuerst Einzeltickets gelöst und erst später ein Jahresabo gekauft hat, kann beides abziehen. Zusätzlich erlaubt Bern auch die Autokosten, sofern man tatsächlich ins Büro gefahren ist – von 1. März bis 31. Dezember. Das ist grosszügig. Maximal sind für ÖV und Auto zusammen aber 6700 Franken (Staats- und Gemeindesteuer) respektive 3000 Franken (Bundessteuer) abziehbar.

Schlechter fahren die, die im Homeoffice waren: Sie dürfen den Abzug für auswärtige Verpflegung nur für diejenigen Tage machen, an denen sie effektiv im Büro waren.

Eine Besonderheit gilt für Angestellte, die normalerweise in der Betriebskantine essen können (und so einen reduzierten Verpflegungsabzug geltend machen können): Falls die Kantine wegen Corona über mehrere Wochen geschlossen war und deswegen höhere Mehrkosten für die auswärtige Verpflegung entstanden sind, können sie diese jetzt geltend machen – mit entsprechenden Belegen. Diese Kantinenregelung haben auch Solothurn und Basel-Landschaft.

St. Gallen lässt einen Abzug des ÖV-Jahresabos zu, auch wenn man im Homeoffice war. Und wie Bern erlaubt St. Gallen, zusätzlich die Kosten fürs Auto abzuziehen, wenn man damit ins Büro gefahren ist. In St. Gallen beträgt der maximale Abzug dafür 4460 Franken.

Aber: St. Gallen kündigt ausdrücklich an, dass der Abzug für auswärtige Verpflegung um die Homeoffice-Zeit gekürzt wird. Im Gegenzug können im Prinzip die Homeoffice-Kosten geltend gemacht werden, das heisst: ein Abzug fürs Arbeitszimmer (siehe wie im Fall von Basel-Stadt). Das gilt auch für die Zeit, in der Homeoffice nicht vom Bundesrat, sondern «nur» vom Arbeitgeber verlangt wurde. Theoretisch müsste man für den Abzug ein nur dafür verwendetes eigenes Zimmer haben, aber die St. Galler Steuerverwaltung vertraut hier in der Regel auf Selbstdeklaration. Der Abzug ist aber nur in seltenen Fällen sinnvoll; denn wer ihn geltend macht, verzichtet damit auf die Berufskostenpauschale (hier maximal 2400 Franken) respektive muss Belege für die entstandenen Kosten einreichen. Das wird kaum jemandem gelingen und führt dazu, dass im Kanton St. Gallen die Homeoffice-Beschäftigten steuerlich schlechter fahren als in den anderen Jahren.

Vom Beobachter darauf angesprochen, kritisiert der Leiter des St. Galler Steueramts die kulante Haltung der anderen Kantone, namentlich von Zürich, scharf. Auch in einer Krise müsse «der Rechtsstaat funktionieren», so Felix Sager. Abzüge «können geltend gemacht werden, sofern die entsprechenden Kosten tatsächlich entstanden sind». Bei den Berufskosten «so zu tun, als ob es die Pandemie nie gegeben hätte, ist nicht zulässig»; nach Auffassung der St. Galler Regierung gibt es dafür keine Rechtsgrundlage. Will heissen: Wer zu Hause statt im Büro gearbeitet hat, kann weder Fahrkosten noch auswärtige Verpflegung abziehen.

Die in diesem Jahr fällig werdenden Steuern basieren auf dem Einkommen des letzten Jahres. Inzwischen hat sich aber – aufgrund der Pandemie – die finanzielle Situation vieler Steuerpflichtiger verschlechtert.

Reagieren die Kantone darauf? Haben sie die Voraussetzungen und Regeln gelockert, die für Steuerstundungen und -erlasse gelten? Neun der zehn angefragten Kantone verneinen. Sie betonen aber, dass sie angesichts der Situation «kulant» seien. Viele verzichten bei verspäteter Zahlung auf Verzugszinsen.

Einzig St. Gallen hat das Erlassverfahren für juristische Personen und für Selbständigerwerbende vereinfacht und verspricht eine «kulante Behandlung» von begründeten Gesuchen um Zahlungserleichterungen von Privatpersonen . Luzern rechnet mit mehr Gesuchen um Erlass.

Früh melden, gut begründen

Generell gilt: Je früher Sie den Kontakt zum Steueramt suchen und je besser Sie die Situation begründen und belegen können, desto grösser sind die Chancen, dass man Ihnen entgegenkommt: mit Ratenzahlungen, mit einer Stundung (einem Aufschub der Zahlungsfrist) oder mit einem Steuererlass (siehe hierfür den Guider-Musterbrief «Zahlungsvorschlag in Raten»). Voraussetzung ist aber meist, dass dadurch keine anderen Gläubiger bevorzugt werden, also dass es entweder keine anderen Schulden gibt oder dass diese Gläubiger ebenfalls auf einen Teil ihres Geldes verzichten.

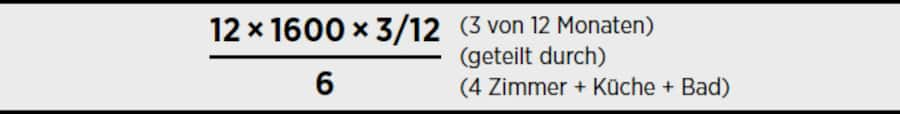

Der Kanton Luzern führt in einem Merkblatt ein Rechenbeispiel auf, was an Homeoffice-bedingten Mehrkosten akzeptiert wird. Wer in einer Vierzimmerwohnung mit 1600 Franken Mietzins inklusive Nebenkosten wohnt und drei Monate lang ein Zimmer zum Homeoffice umfunktioniert hat, könnte dafür 800 Franken abziehen.

(Andere Kantone wenden teils andere Formeln an bei der Berechnung der Zimmerzahl)

Bei einem Nettolohn von zum Beispiel 78'000 Franken beträgt der Berufskostenpauschalabzug aber 2340 Franken (3 Prozent, mindestens 2000, höchstens 4000 Franken). Mit dem Pauschalabzug fährt man also besser.

Das Schönste an der Steuererklärung sind die Steuerabzüge. Diese sind aber in jedem Kanton verschieden. Mit einem Beobachter-Abo erfahren Sie in den folgenden Merkblättern, was konkret in Ihrem Kanton gilt.

Schutz vor Corona am Arbeitsplatz

Das Neuste aus unserem Heft und hilfreiche Ratgeber-Artikel für den Alltag – die wichtigsten Beobachter-Inhalte aus Print und Digital.

Jeden Mittwoch und Sonntag in Ihrer Mailbox.

1 Kommentar

Inzwischen hat unser Arbeitgeber das Homeoffice in seine Immobilienstrategie integriert. Konkret hat er die Miete verschiedener Büroräumlichkeiten gekündigt und Homeoffice ist fester Bestandteil der Arbeit. Für unser Team heisst dies auch, dass offiziell nur 50% der Arbeitsplätze vor Ort gesichert sind. Damit entfällt auch ein Teil der bisherigen Abzüge (Auswärtige Verpflegung, Arbeitsweg). Kann man in dieser Situation bei den Steuern weitergehende Abzüge geltend machen? Bspw. einen Teil der Miete / Eigenmietwert?